国金证券股份有限公司张真桢近期对华工科技进行研究并发布了研究报告《国内光模块需求释放股王配资网站,光电器件业务成第一大主业》,给予华工科技买入评级。

华工科技(000988)

2025年8月14日,公司发布2025年半年度报告。2025年上半年实现营收76.29亿元,同比+44.66%;实现归母净利润9.11亿元,同比+44.87%。Q2单季度实现营收42.74亿元,同比+39.19%;实现归母净利润5.01亿元,同比+48.30%。

经营分析

国内光模块需求量提升带动公司营收增长,光电器件业务成为第一大主业:1H25光电器件营收37.44亿元,同比+124%,我们认为

主要系受益于国内400G光模块放量,公司作为国内光模块主要供应商充分受益。截止2Q25,公司光电器件收入占比达49%,已超越传统敏感元器件、传感器业务营收,成为公司第一大业务。公司传统主业智能制造业务营收17亿元,同比微降,我们认为主要系下游行业成熟度较高、需求趋于平稳所致。从盈利结构看,2Q25毛利率10.67%,同比+0.97pct,环比+1.70pct;1H25光电器件产品毛利率10.87%,同比+3.06pct,环比+2.06pct,盈利能力提升。受益于AI算力投资加码,光模块国内与海外业务齐头并进:公司国内市场已拓展中兴通讯、新华三、华为、字节跳动等大客户。2025年400G以及800G单模持续上量,LPO全系列产品也将批量交付。海外市场已拓展CISCO、HP、诺基亚等大客户,400G、800G以及1.6T产品已在多家头部客户进行测试。受益于海内外大厂资本开支上行,我们认为公司未来光模块业务业绩将持续提升。具备自研硅光芯片能力,前瞻布局LPO以及AEC产品:公司已实现高端光芯片自主可控,具备从芯片到器件、模块、子系统全系列产品的垂直整合能力。公司首发1.6TLPO、1.6TLRO产品、1.6T3nmDSP方案;并且首推3.2TCPO解决方案。我们看好公司通过前瞻布局LPO、CPO产品不断增强竞争力。

盈利预测、估值与评级

我们预计2025/2026/2027年公司营业收入分别为167.64/207.76/235.91亿元,归母净利润为15.47/20.66/23.93亿元,公司股票现价对应PE估值为PE为33.57/25.13/21.70倍,维持“买入”评级。

风险提示

AI发展不及预期、市场竞争加剧、新技术发展不及预期、汇率风险。

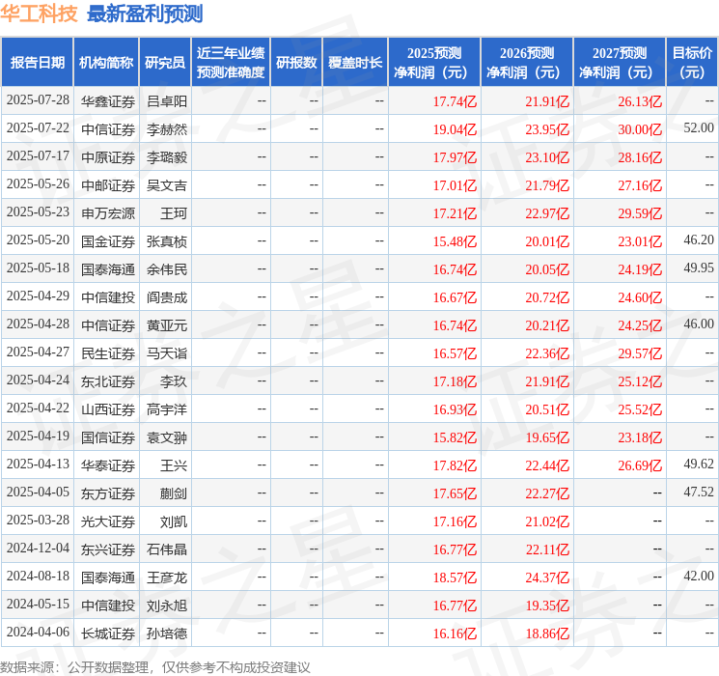

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级9家,增持评级1家;过去90天内机构目标均价为48.44。

以上内容为证券之星据公开信息整理股王配资网站,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

泓阈资本提示:文章来自网络,不代表本站观点。

![股王配资网站 [综合指南]如何删除iPhone中的所有照片?](/uploads/allimg/250911/111236050104245.jpg)